Ein Vergleich ist kein Beweis – oder vielleicht doch?

Bevor man etwas vergleicht gilt es, genau zu definieren, was verglichen wird. Bei Sammel- und Gemeinschaftseinrichtungen ist ein allgemeingültiger Vergleich nicht möglich. Dennoch ist es notwendig, die verschiedenen Modelle voneinander zu unterscheiden.

Ein Vergleich ist kein Beweis, wie man so schön sagt. Analogien sind Bilder ohne Wahrheitswert.

Es ist wichtig, die Relevanz und den Zweck eines vergleichenden Ansatzes zu bedenken, bevor man einen solchen anwendet. Der Vergleich ist ein Werkzeug, das es uns ermöglicht, die Eigenschaften verschiedener bestehender Modelle besser zu verstehen und uns von dem zu distanzieren, was uns vertraut ist. Mit anderen Worten, der Vergleich ermöglicht es uns einfach, unsere Neugier auf das zu wecken, was wir nicht kennen und was besser an unsere Bedürfnisse angepasst sein könnte, oder er bringt uns zumindest dazu darüber nachzudenken.

Zweck eines Vergleichs von Vorsorgeeinrichtungen

Ein Vergleich bestehender Vorsorgeeinrichtungen für die berufliche Vorsorge dient vor allem dazu, den Leser über die qualitativen und quantitativen Unterschiede zwischen den Modellen zu informieren. Zum Beispiel scheint es uns zu vereinfachend, zu einem bestimmten Zeitpunkt anhand eines einzigen Vergleichskriteriums wie der Zinsgutschrift oder dem Deckungsgrad darauf zu schliessen, dass eine Vorsorgeeinrichtung besser ist als eine andere, ähnlich aufgestellte. Unter solchen Voraussetzungen werden Unternehmen und Versicherte kaum in die Lage versetzt zu entscheiden, welches Modell für ihre Bedürfnisse am besten geeignet ist.

Ein Vergleich kann nur auf der Grundlage einer Reihe von Kriterien erfolgen, und es gibt dabei keine eindeutigen Gewinner oder Verlierer. Die Gewichtung der einzelnen Kriterien ist relativ und personen- oder situationsspezifisch. Ausserdem stösst die Vergleichbarkeit von verschiedenen Kriterien immer an gewisse Grenzen für das einzelne Kriterium, da es in der Regel Auswirkungen auf andere Kriterien hat. Nehmen wir das obige Beispiel: Eine höhere Zinsgutschrift und ein höherer Umwandlungssatz erfordern einen höheren Finanzierungsbedarf, bzw. sind mit einem höheren Anlagerisiko verbunden.

Sich mit seinen Bedürfnissen vertraut machen, um den Vorteil eines Vergleichs zu verstehen

Bevor man eine vergleichende Studie durchführt oder liest und dann versucht, Schlussfolgerungen daraus zu ziehen, muss man sich aus methodischer Sicht die Frage stellen, zu welchem Zweck man dies tut, z.B.:

- einfach, um die Optionen zu verstehen, welche auf dem Markt angeboten werden;

- um branchenspezifische Lösungen zu finden;

- um das «sicherste» Modell zu finden das der Markt anzubieten hat, insbesondere in Krisenzeiten;

- um diejenige Lösung mit den meisten Wahlmöglichkeiten ausfindig zu machen (Individualisierung), oder im Gegenteil diejenige, welche ein Höchstmass an Entscheidungsdelegation zulässt (komplette Risikostreuung), oder aber eine, welche ein gewisses Mass an Individualisierung, mit einem gewissen Mass an Risikoteilung verbindet;

- um ein Vehikel anzuvisieren, auf das eine bestehende Stiftung unter Beibehaltung ihres Vermögens übertragen werden kann;

- um die Unterschiede in den Kostenstrukturen sowohl zum Zeitpunkt der Übertragung als auch während der Laufzeit des Anschlussvertrages zu verstehen, usw.

Liegt der Schwerpunkt eher auf quantitativen Aspekten (Umwandlungssatz, Deckungsgrad, technischer Zinssatz usw.) oder auf qualitativen Aspekten (Möglichkeit der Erhaltung des vorhandenen Vermögens, Qualität der bereitgestellten Informationen)? Die zu treffende methodische Entscheidung ist mehrdimensional: Soll das Gewicht vor allem auf dem erleichterten Zugang zu Vorsorgeinformationen und Daten liegen, auf Simulationsmöglichkeiten usw.? Die wichtigsten Vergleichskriterien der verschiedenen Vorsorgemodelle müssen sodann in Anbetracht der spezifischen Situation des Unternehmens gegeneinander abgewogen werden, damit eine vernünftige Auswahl getroffen werden kann, die nicht nur der Lohnstrategie des Unternehmens, sondern auch den Versichertenprofilen gerecht wird.

Angebot an beruflichen Vorsorgemodellen und -vehikeln

Am 18. Februar 2021 veröffentlichte das Bundesamt für Statistik seine Pensionskassenstatistik mit den Kennzahlen für die Periode von 2015 bis 2019.1 Laut der Studie zählte man per 31. Dezember 2019 in der Schweiz 1491 Pensionskassen, davon 70 öffentlich-rechtliche Institutionen. Von diesen Pensionskassen sind 235 nicht registriert, d. h. sie bieten nur überobligatorische Vorsorgelösungen an.

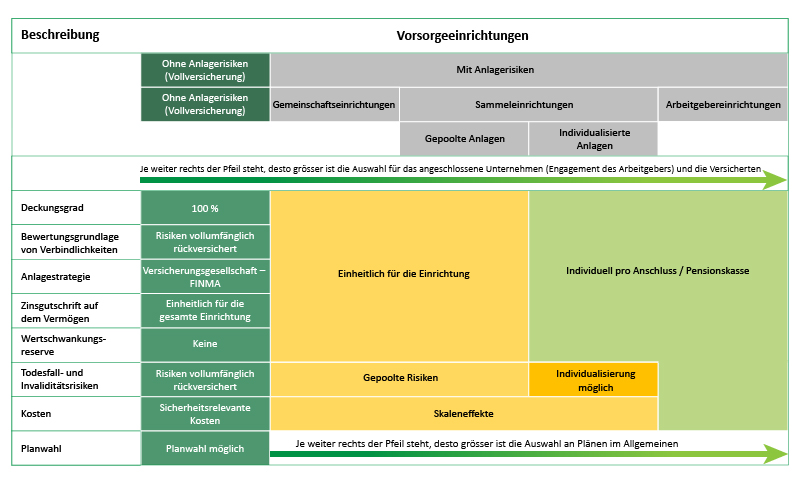

Das Bundesamt klassiert die Einrichtungen auch nach ihrer «Verwaltungsform», teilt sie aber nur in zwei Kategorien ein: Sammel- und Gemeinschafts- stiftungen einerseits und sonstige Vorsorgeeinrichtungen andererseits. Innerhalb dieser beiden grossen Kategorien wird schliesslich zwischen Vorsorgeeinrichtungen unterschieden, die das Anlagerisiko in eigener Regie verwalten, und solchen, die es auslagern (gemeinhin als «Vollversicherung» bekannt).

Basierend auf dieser ersten Informationsquelle und dem Bericht der Oberaufsichtskommission Berufliche Vorsorge zur finanziellen Lage der Vorsorgeeinrichtungen per 31. Dezember 2019 ergeben sich zwei von den Vorsorgeeinrichtungen angebotene Hauptmodelle.2

a. Einrichtungen mit Sparversicherung, die sogenannte Vollversicherung

Beim Vollversicherungsmodell übernimmt die Versicherungsgesellschaft alle Risiken, einschliesslich derjenigen, welche mit der Ausrichtung von Rentenleistungen oder der Anlage von Vermögenswerten verbunden sind. Diese vollständige Risikoübertragung kann sich mehr oder weniger negativ auf die Kosten auswirken, die den Unternehmen und Versicherten in Rechnung gestellt werden sowie auf den Zins, der den aktiven Versicherten auf ihrem Vermögen gutgeschrieben wird. Die Interessenabwägung bei der Wahl des Modells obliegt dem Unternehmen und seinen Mitarbeitern.

b. Einrichtungen die weder eine Sparversicherung noch eine Staatsgarantie anbieten

Der grösste Teil der Versicherten (3.2 Millionen) in der Schweiz ist gemäss diesem System versichert. Der Deckungsgrad der 1342 Einrichtungen variiert und liegt im Durchschnitt bei 111.2 %. Allerdings gibt es in der Schweiz derzeit keine offizielle, detaillierte Kategorisierung der verschiedenen Vorsorgeeinrichtungstypen. Wir schlagen daher vor, die beiden vom Bundesamt für Statistik erstellten Hauptkategorien zu verwenden. Somit beschränkt sich der Vergleich auf Sammel- und Gemeinschaftseinrichtungen sowie firmeneigene Pensionskassen (vom Arbeitgeber zum Zweck der Vorsorge für die MitarbeiterInnen errichtete Einrichtungen). Keine Beachtung finden:

- öffentlich-rechtliche Einrichtungen, die von Bund, Kantonen und Gemeinden zwecks Versicherung ihrer Arbeitnehmer errichtet worden sind;

- 1e Stiftungen, welche individuelle Anlagestrategien für diejenigen Lohnanteile anbieten, welche die anderthalbfache BVG-lohnobergrenze übersteigen (ab 1. Januar 2021: CHF 129 060);

- reine Rentnerstiftungen.

Hauptziel des Vergleichs ist es, die Unterschiede zu verstehen

Schliesslich wird vermerkt, dass es für bestimmte Vergleichskriterien je nach Organisationsform der Einrichtungen Unterschiede gibt. Wie bereits erwähnt gesellen sich dazu weitere, qualitative Elemente wie die den Versicherten angebotenen Informationswege, die Zugänglichkeit ihrer Daten und die Möglichkeit der Durchführung von Simulationen, aber auch die Philosophie und der Stiftungszweck. Welche Bedürfnisse möchte die Stiftung abdecken? Willkommen in der Fülle der Vorsorgelösungen in der Schweiz!

Artikel veröffentlicht in der VPS-Zeitschrift Ausgabe 05/2021

Isabelle Amschwand

lic. iur., ASTIA SA, Gründerin

Präsidentin der FCT und FCT 1e (Sammelstiftungen)

1 Pensionskassenstatistik – Kennzahlen 2015–2019.